[What’s Next, CIO ? Le détecteur] Dans le cadre de son programme What’s Next, CIO ? Alliancy, en partenariat avec Motherbase, identifie les acteurs majeurs sur les thématiques clés de l’IT d’un marché en transformation. A chaque article, une question et un instantané des tendances récentes, pour vous aider à détecter les signaux qui comptent à long terme

>> Un article What’s Next, CIO ? L’observatoire des tendances stratégiques et opérationnelles des DSI

Avec qui se transforme l’un des secteurs qui a été le plus chamboulé par le numérique ces vingt dernières années ? E-commerce, m-commerce, omnicanal… les acteurs du retail ont dû prendre tour à tour de nombreuses vagues technologiques, s’accompagnant de modifications des usages de leurs clients.

Avec qui se transforme l’un des secteurs qui a été le plus chamboulé par le numérique ces vingt dernières années ? E-commerce, m-commerce, omnicanal… les acteurs du retail ont dû prendre tour à tour de nombreuses vagues technologiques, s’accompagnant de modifications des usages de leurs clients.

Ils ont mené à ce titre de grands projets internes de transformation, mais comme d’autres organisations, les retailers ont également dû peser le pour et le contre du développement d’une innovation plus collaborative, ouverte sur des acteurs innovants de la tech’, notamment des start-up.

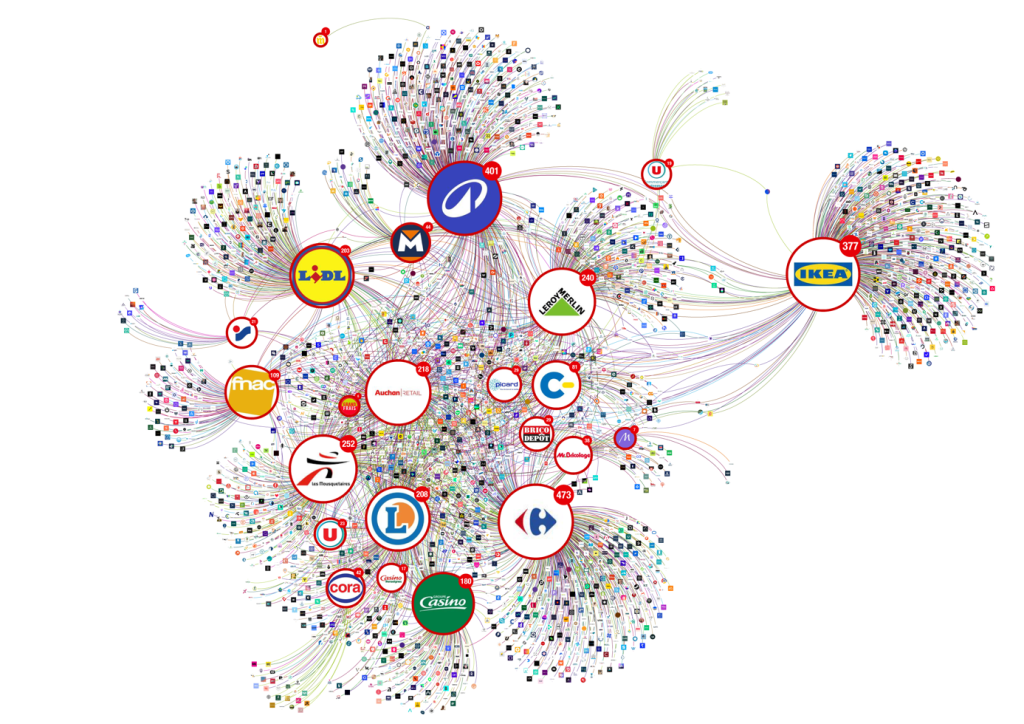

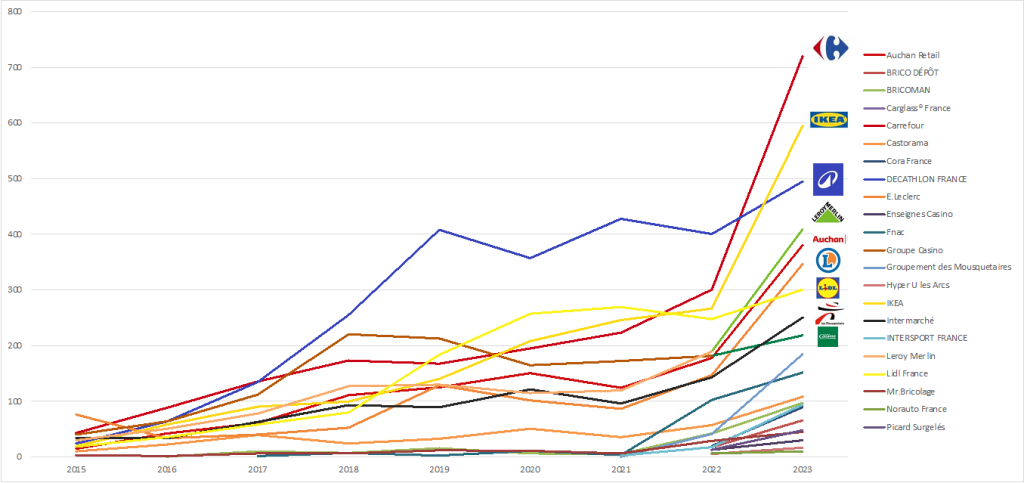

Mais avec qui coopèrent-ils vraiment et depuis quand ? C’est la question qu’Alliancy a posé à son partenaire Motherbase. Selon les données de la plateforme, on constate une nette accélération du nombre d’interactions entre grands acteurs du retail et start-up depuis la mi-2022. Dans le secteur, l’innovation est souvent une « innovation produit » : afin de ne pas mélanger des fournisseurs plus traditionnels d’entreprises apportant une vraie différence en matière de transformation numérique, l’analyse de Motherbase s’est donc concentrée sur les start-up et en particulier celles qui n’entrent pas dans la catégorie spécifique des « foodtech », spécialiste de l’innovation alimentaire. De même pour certaines jeunes entreprises du manufacturing, que l’on doit reconnaître comme des marques innovantes à l’image de « C’est qui le Patron ?! », société coopérative d’intérêt collectif, qui cherche a lier choix de consommation et solidarité avec les producteurs.

Au-delà de ces cas spécifiques, les données de notre partenaire font alors apparaître des « écosystèmes » d’interactions, où chaque acteur entretient à la fois des relations bien à lui, mais aussi avec un pool commun d’autres retailers.

Sur la période post-covid (2021-2023) qui se démarque par son dynamisme, force est aussi de reconnaître que toutes les enseignes ne collaborent pas dans les mêmes proportions avec les acteurs de l’innovation. Selon les données de l’étude, qui se concentre sur l’analyse de leurs échanges sur les réseaux sociaux et la mise en avant de ces relations, le rapport est même de l’ordre de 1 à 100 entre les retailers les plus connectés et certains semble-t-il, beaucoup moins ouverts à l’open innovation.

Sur la période post-covid (2021-2023) qui se démarque par son dynamisme, force est aussi de reconnaître que toutes les enseignes ne collaborent pas dans les mêmes proportions avec les acteurs de l’innovation. Selon les données de l’étude, qui se concentre sur l’analyse de leurs échanges sur les réseaux sociaux et la mise en avant de ces relations, le rapport est même de l’ordre de 1 à 100 entre les retailers les plus connectés et certains semble-t-il, beaucoup moins ouverts à l’open innovation.

Les tendances récentes diffèrent également selon les enseignes. Alors que certaines accélèrent fortement leurs interactions avec les acteurs innovants ces deux dernières années, en particulier Carrefour (ou Ikea, si l’on veut comparer avec un acteur étranger international), d’autres, à l’image de Decathlon, semblent plutôt consolider leur avance prise par le passé. D’autres encore continuent de rester très éloignées de la démarche et ne communiquent pas sur le sujet.

Mais dans l’absolu, qui sont les acteurs innovants les mieux connectés aux grandes enseignes du retail ? L’analyse de Motherbase nous fournit quelques enseignements. La variété des activités est au rendez-vous, avec des catégories d’acteurs qui vont de la relation client à la livraison, de la data analytics jusqu’à la RSE… En particulier, la Cleantech/Greentech est bien représentée, signe d’une prise de conscience assez généralisée des besoins d’innovations et de transformation dans le secteur. Qu’en est-il si l’on fait un focus sur le top 10 des acteurs qui entretiennent le plus de liens qualifiés avec les retailers ? Voici le classement de Motherbase :

Mais dans l’absolu, qui sont les acteurs innovants les mieux connectés aux grandes enseignes du retail ? L’analyse de Motherbase nous fournit quelques enseignements. La variété des activités est au rendez-vous, avec des catégories d’acteurs qui vont de la relation client à la livraison, de la data analytics jusqu’à la RSE… En particulier, la Cleantech/Greentech est bien représentée, signe d’une prise de conscience assez généralisée des besoins d’innovations et de transformation dans le secteur. Qu’en est-il si l’on fait un focus sur le top 10 des acteurs qui entretiennent le plus de liens qualifiés avec les retailers ? Voici le classement de Motherbase :

Le podium

N°1 – Goodays (ex-Critizr) / Expérience Client – www.goodays.co

Le spécialiste de la gestion de l’expérience client dispose d’une expérience de plus de 11 ans. En 2023, l’entreprise a changé de nom afin de marquer un peu mieux son ambition internationale, alors qu’avec une centaine de salariés, elle est déjà présente en Espagne, au Royaume-Uni, au Pays-Bas et au Japon.

N°2 – Phenix / CleanTech – www.wearephenix.com

Les entreprises qui luttent contre le gaspillage alimentaire ont la cote. C’est le cas de Phenix, fondée par Jean Moreau, qui a mené une levée de fonds de 15 millions d’euros en 2022, et a traversé les turbulences du marché en 2023, avec une croissance de près de 20%, pour atteindre la rentabilité. Depuis sa naissance en 2014, la start-up aurait « sauvé » plus de 300 millions de repas.

N°3 – Joko / MarTech – www.joko.com

La « Super-app for shopping » avait pour postulat initial de transformer les cartes bancaires en carte de fidélité. Depuis, elle s’est étoffée de nombreux services autour des promotions et du cashback, avec l’objectif d’éviter les déceptions et frictions autour des avantages et marques de fidélité. Fondée en 2018 par Nicolas Salat-Baroux, Xavier Starkloff et Alexandre Hollocou, la start-up est également devenue un observateur privilégié du marché, des réussites et déboires des distributeurs.

Le reste du Top 10

N°4 – Dealt (Marketplace) – www.dealt.fr

N°5 – Too Good To Go – (GreenTech) – www.toogoodtogo.com

N°6 – Foxintelligence (E-commerce) – www.foxintelligence.io

N°7 – Tut Tut France (Livraison) – www.tut-tut.com

N°8 – Planet (IT Services) – www.weareplanet.com

N°9 – Anycommerce by ChapsVision (IT Services) – www.anycommerce.io

N°10 – Wizville (IT Services) – www.wizville.com

Le regard de Guillaume Buffet – Motherbase

« Pour réaliser cette étude, il nous a fallu faire l’analyse de l’historique des liens des retailers avec les structures innovantes, mais aussi des différents écosystèmes des grands retailers, avec une comparaison de leur engagement dans le temps et des « secteurs » privilégiés par chacun. Le terme retailer en lui-même est souvent l’arbre qui cache la forêt : c’est pourquoi nous nous sommes concentrés sur les acteurs les plus connus de la distribution, sans ouvrir la « boite de Pandore » de l’habillement par exemple, qui plus est trusté par des firmes internationales.

En face, nous nous sommes concentrés sur les profils « start-up », non pas qu’elles aient le monopole de l’innovation, mais ce choix permet de mettre plus facilement à l’honneur l’innovation numérique. En effet, tous les grands retailers sont – par définition – en relation avec des dizaines de milliers de fournisseurs : qui parmi ceux-ci les aident plus à innover que d’autres ? Qu’est-ce qui les différencie d’un fournisseur lambda ? Ces questions complexes sortent du cadre de cette analyse.

Motherbase détecte le nombres liens entre Grandes Organisations et startups, quel qu’en soit l’acteur à l’origine. Un coefficient a ensuite été appliqué pour pondérer le classement de startups « sollicitant » les grands comptes sans retour tangible (part des liens « entrants » vers la startup sur leur nombre total de liens).

En resserrant le focus, il nous est possible de faire apparaître quelques acteurs qui se distinguent en entretenant des échanges plus poussés avec un écosystème de start-up conséquent. Une bonne indication d’une plus grande ouverture à l’innovation externe.

Malgré tout, tous les secteurs de start-up ne sont pas logés à la même enseigne (celle-là on ne pouvait pas l’éviter !). En toute logique, chaque catégorie d’enseigne a développé des relations privilégiées avec les acteurs de son cœur de métier (la foodtech pour la GSA, la culture et les loisirs pour les enseignes du secteur culturel ou encore la mode pour celles du sport). Mais au-delà de ces évidences, on constate clairement que les stratégies partenariales varient fortement d’une enseigne à l’autre : fintech pour les uns « HR Tech » pour les autres, … même l’engagement collaboratif en faveur des transitions écologiques et climatiques (greentech, cleantech) est très variable d’une enseigne à l’autre. Par exemple : Carrefour a noué moins de lien avec les startups de la cleantech ou de la greentech que la moyenne du secteur (indice 79 et 89 sur 100) alors que l’enseigne développe plus de liens avec les startups de l’IT (IT services à 117) ou de la livraison (Transporttech à 126). Nul doute que ces choix contribueront à marquer des axes de différenciations supplémentaires à l’avenir.

Tech In Sport

Tech In Sport Green Tech Leaders

Green Tech Leaders International

International Nominations

Nominations Politique publique

Politique publique