La mise en place du paiement instantané, ou Instant Payment, va permettre le transfert d’argent immédiat, 24 heures sur 24 et 7 jours sur 7, entre la clientèle BtoC et CtoC, notamment via le numéro de mobile. Mais pour offrir ce niveau de service, les choix applicatifs et techniques au sein des banques seront déterminants.

Quelle organisation pour les banques avec l’arrivée de « l’Instant Payment » ?

La solution serait-t-elle une ferme de serveurs applicatifs, qui permet d’offrir un niveau de disponibilité tel qu’attendu par le marché ? Compression, conversion, synthétisation des données, quelles pistes pour réduire les temps d’échanges entre les différents systèmes ?

Les systèmes amont (e/m-banking, EDI) pourront, par exemple, à réception d’un paiement instantané :

– émettre directement un fichier au format pacs, compressé, à destination du S.I.,

– émettre un message synthétique à destination du S.I., lui permettant ainsi de créer le fichier pacs, suivi d’un envoi asynchrone du fichier d’origine,

– coupler les différentes solutions proposées, en fonction du taux d’occupation du S.I. Autrement dit, un système hybride de répartition de charges inter-applicatives.

Quand les ordres passeront par l’autoroute des paiements

Bien que le paiement instantané sera, dans un premier temps, principalement prévu pour les règlements via mobile (entre particuliers, e-commerce, commerces de proximité, …), celui-ci peut et doit s’imposer au-delà de ce canal.

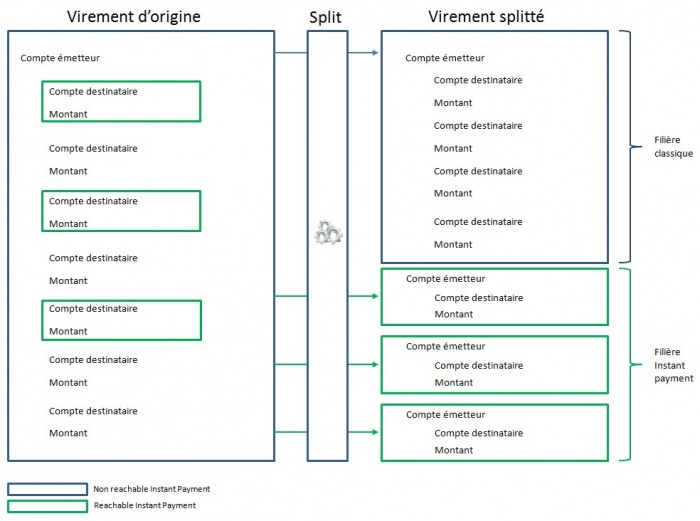

En effet, ce mode de paiement facilitera également les échanges BtoB. Pour ce faire, la banque devra offrir un service de routage intelligent lors de l’acquisition des paiements via les différents canaux EDI (eBICS, SWIFT, PeSIT, FTPS…). Ce système de split et routage intelligent doit permettre de traiter ces ordres via une filière prévue à cet effet.

La mise en place de ce nouveau moyen de paiement ne devrait pas avoir d’impact IT au sein des entreprises (aucune mise à jour ou traitement spécifique ne sont nécessaires). Cette filière dédiée, totalement transparente pour l’entreprise, visera à accélérer le paiement des factures et ainsi réduire les retards de paiement.

Les banques qui proposeront ce type de service pourront véritablement se démarquer de la concurrence.

Et la maîtrise du risque dans tout ça ?

Il existe différentes pistes permettant de maîtriser le risque, autour du paiement instantané. A ce jour, une partie du risque pourra être maitrisée via le registre européen des numéros de téléphone se rapportant aux comptes bancaires, qui pourra être stocké dans une blockchain.

En revanche, pour couvrir ce risque dans les échanges BtoB, plusieurs types de contrôles peuvent être mis en place, tels que :

– Contrôle de l’IBAN bénéficiaire via SEPAmail DIAMOND,

– Contrôle du pays bénéficiaire, via un module anti-fraude s’appuyant sur une base d’habitude client,

– Contrôle du lieu géographique d’émission des ordres, via un système de GéoSécurisation détectant les zones « inhabituelles »,

– Contrôle du montant (somme unitaire limitée à 15 000 €) et en particulier le contrôle du cumul journalier à destination d’un même IBAN bénéficiaire ou d’un secteur géographique récemment ajouté dans les habitudes du client par exemple.

Cette liste non-exhaustive n’est pas la seule réponse aux problématiques de fraudes ou de cyber-sécurité, mais une piste de réflexion pouvant permettre de faire avancer le débat de « l’usage versus la sécurité ».

Dans les prochains mois, l’intégration des paiements instantanés dans le paysage bancaire européen sera une véritable révolution, impactant l’ensemble de l’écosystème. Un défi de taille attend les instances bancaires pour la mise en place de ce type d’échange, tant sur le plan de la sécurité que de l’organisation.